Janeiro, que é o pior em mais de uma década, está quase nos livros. O que é isso agora?

Os estrategistas do Goldman Sachs, liderados por David Costin, impulsionaram os números.

Primeiro ponto, as correções não são incomuns. Desde 1928, mais de 10% das revisões ocorreram em 62% dos anos. 2021 é extraordinário porque o maior revés é de apenas 5%.

A má notícia é o S&P 500 SPX,

Durante as 21 revisões sem recessão desde 1950, uma média de 15% caiu do pico para o tanque. Isso significa que o S&P 500 está apenas 10% abaixo do pico de 3 de janeiro. A queda de 15% levará o índice para 4100. O S&P 500 fechou em 4.432 na sexta-feira.

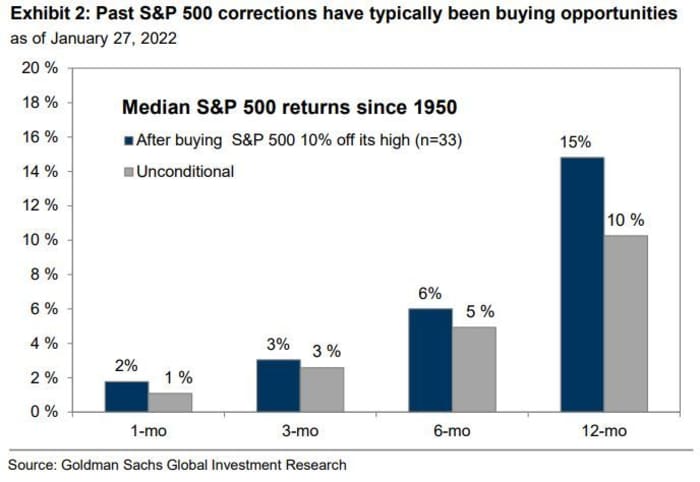

A boa notícia é que as revisões do S&P 500 geralmente são boas oportunidades de compra. Pelo menos 10% de 33 revisões desde 1950, o episódio médio durou cerca de cinco meses e incluiu um declínio máximo de 18% – mas um investidor que comprasse um S&P 500 abaixo de 10% teria obtido lucro. O retorno médio para os próximos 12 meses é de 15%.

A principal questão, dizem eles, é se a economia dos EUA está entrando em recessão. “As emendas raramente se transformarão em mercados de baixa até que a economia entre em recessão”, dizem os estrategistas.

Basicamente, os estrategistas dizem que o aumento das taxas de juros é totalmente responsável pelo declínio do S&P 500. O aumento de 60 pontos nos títulos garantidos pela inflação do Tesouro coincidiu com um aumento semelhante no lucro futuro por ação do S&P 500, que é outra maneira de dizer que as expectativas de lucro caíram em relação ao preço. Se as taxas reais aumentarem mais 60 pontos base, o S&P 500 cairá para 4.000, e se as taxas reais aumentarem 100 pontos base para 3.800, todo o resto será igual.

Existem três fatores principais que os investidores procuram na regressão – estabilização, política monetária e retornos. Nenhum desses fatores funcionou a favor dos compradores. Por exemplo, seu indicador de sentimento de ações é geralmente 2+ desvios fixos da média perto do fundo da correção da crise financeira global, mas agora é apenas 0,4 desvio da média.

Outros grandes corretores, incluindo Goldman e Bank of America e Deutsche Bank, estão ocupados aumentando as expectativas de taxas de juros. “As expectativas dos investidores tiveram que ser ajustadas drasticamente desde setembro, com os mercados subindo até 2022 e reduzindo gradualmente o QE. A clareza de que as expectativas estão sendo medidas corretamente permitirá que os investidores aumentem o risco das ações”, dizem eles.

A receita é o suporte potencial final. Embora os resultados do quarto trimestre tenham superado as classificações, a perspectiva é mista, com 52% dando orientação acima das expectativas e 48% menos orientação. Isso levou a uma classificação de consenso mais baixa para o EPS de 2022.

Por enquanto, os estrategistas dizem que os investidores devem se concentrar em ações de qualidade que geralmente são recompensadas à medida que as condições financeiras apertam. Eles conduziram a tela para ações Russell 3000 com saldos fortes, margens altas e classificações razoáveis cobrindo Moderna MRNA,

Codera Energia CTRA,

Regeneran Pharmaceuticals REGN,

Louisiana-Pacífico LPX,

E Skyworks Solutions SWKS,

Elas são as empresas de energia mais pesadas do S&P 500. Os preços do petróleo estão em uma perspectiva volátil, bem como uma proteção para surpresas inflacionárias e conflitos geopolíticos.

“Especialista em comida hardcore. Guru da web sutilmente encantador. Jogador. Pioneiro típico da cerveja. Viciado em álcool. Amante de café. Fã de viagens irritantemente humilde.”

More Stories

Alfonso Cuaron trata sua série ‘Denial’ da Apple TV + como um filme

‘Se você me demitir, que assim seja’

A24 lança o drama de Luca Guadagnino dirigido por Daniel Craig