O boom acabou. E há efeitos mais amplos.

de Wolf Richter para Rua do Lobo.

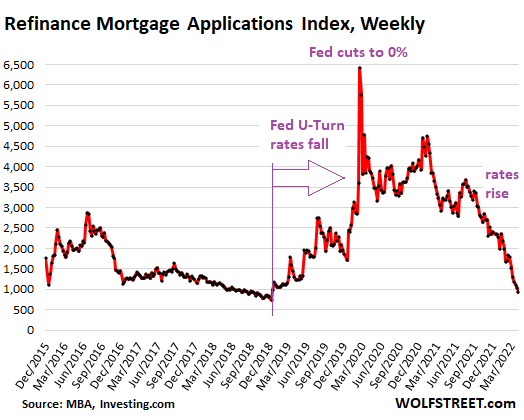

As taxas crescentes de hipotecas estão agravando os efeitos da explosão dos preços das casas sobre os pagamentos das hipotecas, e isso levou camadas após camadas de compradores de casas para fora do mercado nos últimos quatro meses. E podemos ver isso.

Os pedidos de hipoteca para comprar uma casa caíram ainda mais nesta semana e caíram 17% em relação ao ano passado, atingindo o nível mais baixo desde maio de 2020, de acordo com o Índice de Compra Semanal da Mortgage Bankers Association hoje. O índice caiu mais de 30% em relação ao pico de demanda no final de 2020 e início de 2021, que foi seguido por um aumento histórico de preços no ano passado.

“A queda nas requisições foi evidente em todos os tipos de empréstimos”, disse ele. Relatório de MBA Ela disse. “Os compradores em potencial estão em declínio nesta primavera, pois ainda enfrentam escolhas limitadas de casas para venda combinadas com custos crescentes de taxas e preços de hipotecas crescentes. A queda recente nos pedidos de compra é uma indicação de potencial fraqueza nas vendas de casas nos próximos meses. .”

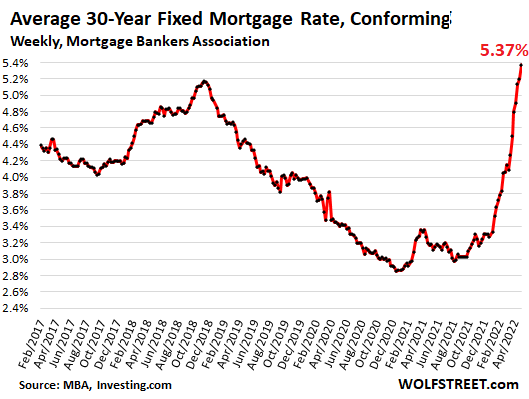

Causa da redução de volume: a mistura tóxica de Explosão do preço da habitação As taxas de hipoteca estão subindo. A taxa de juros média das hipotecas de taxa fixa de 30 anos com queda de 20%, igualando os limites de Fannie Mae e Freddie Mac, saltou para 5,37%, a taxa mais alta desde agosto de 2009, segundo o medidor semanal da Mortgage Bankers Association.

O que isso significa para os compradores de casas em dólares.

A hipoteca de uma casa adquirida há um ano a um preço médio (de acordo com a National Association of Realtors) de $ 326.300, financiada 20% menos em 30 anos, com um preço médio de 3,17% na época, veio com um pagamento de 1 320 cada mês.

Hipoteca em uma casa comprada hoje com um preço médio de $ 375.300, financiamento mínimo de 20%, 5,37%, vem com um adiantamento de $ 990.

Assim, o comprador de hoje, que já sofre com a inflação desenfreada sobre todo o resto, teria que investir US$ 670 extras por mês – o que representa um salto de 50% nos pagamentos da hipoteca – para comprar mesmo uma casa.

Agora calcule isso com casas nas áreas mais caras do país, onde o preço médio, após aumentos ridículos nos últimos dois anos, é de US$ 500.000, US$ 1 milhão ou mais. Os compradores de casas enfrentam pagamentos de hipotecas significativamente mais altos nesses mercados.

A combinação do aumento dos preços das casas e das taxas de hipotecas tem um efeito sobre as camadas e classes de compradores que saem do mercado. E estamos começando a ver isso caindo nos pedidos de hipoteca.

O Fed causou essa bolha imobiliária ridícula com sua supressão das taxas de juros, incluindo compras maciças de títulos lastreados em hipotecas e títulos do Tesouro.

O Fed agora está tentando desfazer parte disso aumentando as taxas de juros de longo prazo. É a maneira do Fed – muito pouco, muito tarde – tentar conter a bolha imobiliária e os riscos para o sistema financeiro, que foram levados ao limite.

O que isso significa para os gastos do consumidor.

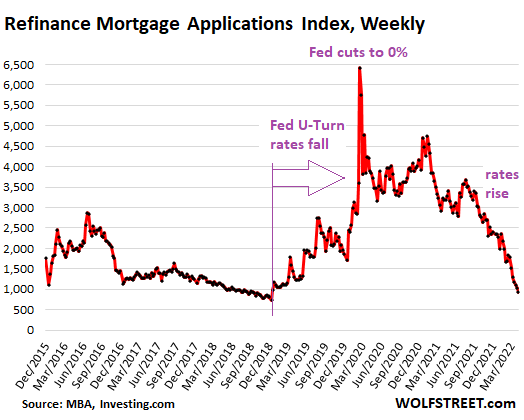

Quando as taxas de hipoteca caem, os proprietários tendem a refinanciar hipotecas de taxas mais altas com hipotecas de juros mais baixos, seja para reduzir seus pagamentos mensais, retirar dinheiro da casa ou ambos.

A onda de governadores que começou no início de 2019, quando o Fed lançou as taxas de hipoteca, tornou-se infame e se tornou um tsunami que começou em março de 2020, quando as taxas de hipoteca caíram para mínimos recordes nos próximos meses. Os proprietários diminuíram seus pagamentos mensais, descontando o dinheiro extra que os pagamentos mais baixos lhes deixaram. Outros proprietários extraíram dinheiro por cashback e gastaram esse dinheiro em carros e barcos, e pagaram seus cartões de crédito para abrir espaço para gastos futuros, e esse dinheiro foi reciclado de várias maneiras e impulsionou a economia. Alguns deles também são investidos em ações e criptomoedas.

Este efeito expirou meses atrás. Até agora, os pedidos de refinanciamento de hipotecas caíram 70% em relação a um ano atrás e 85% em março de 2020. O Refis não suporta mais gastos do consumidor, ações e criptomoedas.

O que isso significa para o setor de hipotecas.

Os banqueiros de hipotecas sabem que estão em um negócio muito cíclico. Diante do aumento das taxas de hipoteca, do colapso da demanda de reabilitação e da queda na demanda por empréstimos hipotecários, o setor de hipotecas começou a demitir indivíduos.

Adicione o Wells Fargo, um dos maiores credores hipotecários dos EUA, à crescente lista de credores hipotecários que começaram as demissões no final do ano passado e até agora neste ano, incluindo a empresa de hipotecas Better.com apoiada pelo Softbank. , mas também PennyMac Financial Services, Movement Mortgage, Winnpointe Corp e outros.

Wells Fargo confirmado As demissões da última sexta-feira e um comunicado culparam “mudanças cíclicas no ambiente mais amplo de empréstimos hipotecários”, mas não revelaram as localizações do afastamento do império hipotecário que reduziria os banqueiros hipotecários e seu número.

Então esse boom acabou. O Fed começou agora a aumentar as taxas de juros, muito pouco e muito tarde, mas finalmente está atrasado para lidar com essa inflação de quatro décadas, após 13 anos de impressão desenfreada de dinheiro – inflação de magnitude que a maioria dos americanos nunca tinha visto antes.

Gosta de ler WOLF STREET e quer apoiá-lo? Use bloqueadores de anúncios – eu entendo totalmente o porquê – mas você gostaria de apoiar o site? Você pode doar. Eu agradeço muito. Clique em uma caneca de cerveja e chá gelado para aprender a fazer:

Você gostaria de ser notificado por e-mail quando WOLF STREET publicar um novo artigo? Registre-se aqui.

“Encrenqueiro. Viciado em mídia social. Aficionado por música. Especialista em cultura pop. Criador.”

More Stories

Relatório: Kroger Co. aumenta os preços do leite e dos ovos além dos custos da inflação, testemunha executivo

Se eu pudesse comprar apenas um estoque de semicondutores de IA na próxima década, seria esse (dica: não da Nvidia)

Foot Locker abandona Nova York e muda-se para São Petersburgo, Flórida, para reduzir altos custos: “eficiência”