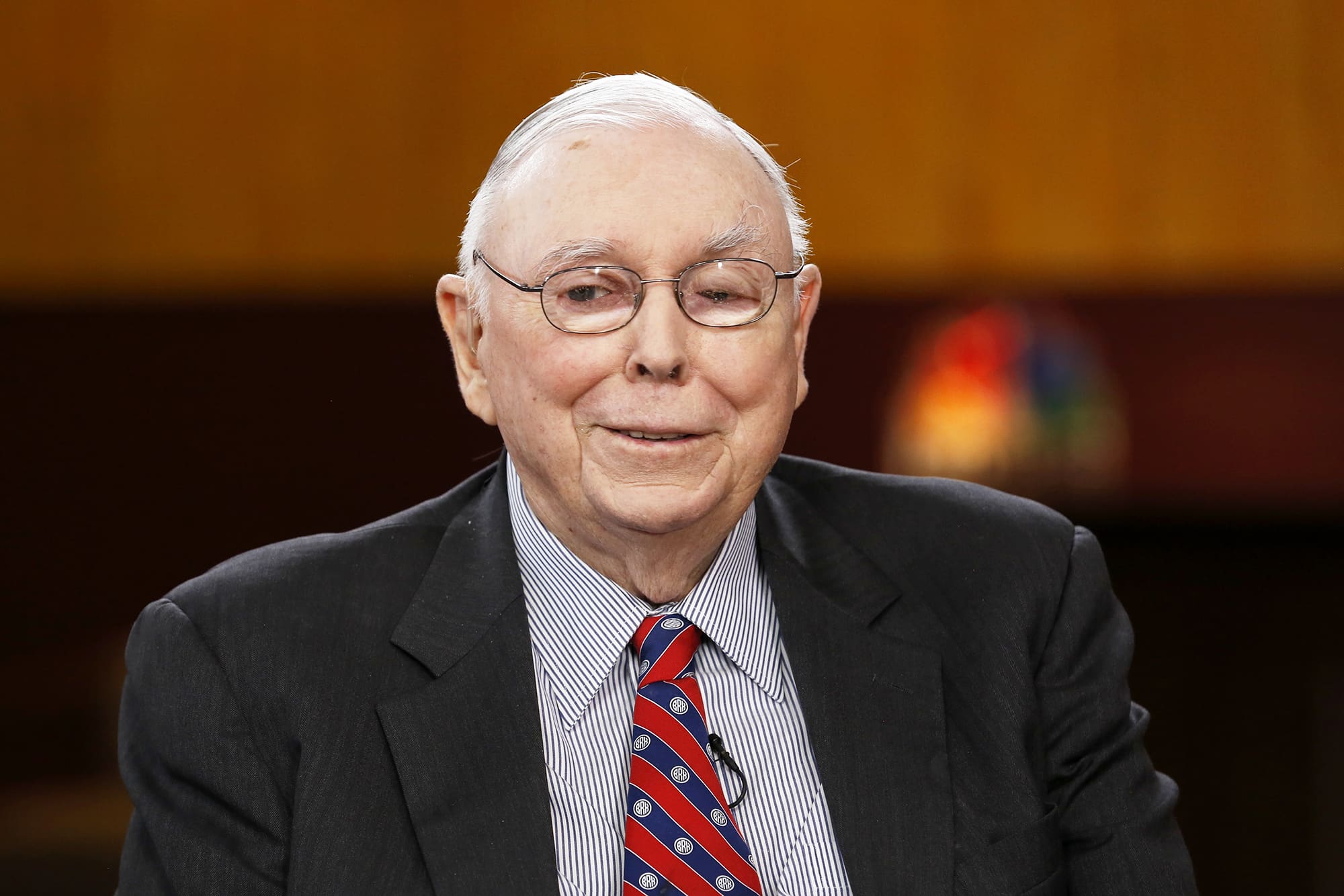

- Charlie Munger fez fortuna sozinho antes de se tornar vice-presidente da Berkshire Hathaway de Warren Buffett.

- Ele também foi advogado imobiliário, filantropo e arquiteto.

- Buffett disse uma vez sobre Munger: “Pensamos muito da mesma forma”.

O bilionário Charlie Munger, o sábio dos investimentos que acumulou uma fortuna antes mesmo de se tornar o braço direito de Warren Buffett na Berkshire Hathaway, morreu aos 99 anos.

Munger morreu na terça-feira, de acordo com um comunicado à imprensa da Berkshire Hathaway. O grupo disse que os familiares de Munger os informaram que ele morreu pacificamente esta manhã em um hospital da Califórnia. Ele teria completado 100 anos no dia de Ano Novo.

“A Berkshire Hathaway não poderia ter chegado à sua posição atual sem a inspiração, a sabedoria e o envolvimento de Charlie”, disse Buffett em comunicado.

Além de vice-presidente da Berkshire, Munger foi advogado imobiliário, presidente e editor do Daily Journal Corp., membro do conselho de administração da Costco, filantropo e arquiteto.

No início de 2023, seu patrimônio líquido era estimado em US$ 2,3 bilhões – Esta é uma quantia incrível para muitas pessoas, mas é muito menor do que a quantia insondável de Buffett sorteQue é estimado em mais de US$ 100 bilhões.

Durante a assembleia anual de acionistas de 2021 da Berkshire, Munger, de 97 anos, parece ter revelado inadvertidamente um segredo bem guardado: que o vice-presidente Greg Appel “manterá a cultura” para além da era Buffett.

Munger, que usava óculos grossos, perdeu o olho esquerdo após complicações de uma cirurgia de catarata em 1980.

Munger foi presidente e CEO da Wesco Financial de 1984 a 2011, quando a Berkshire de Buffett comprou as ações restantes da empresa de seguros e investimentos com sede em Pasadena, Califórnia, que não possuía.

Buffett atribuiu a Munger a expansão da sua estratégia de investimento, passando de favorecer empresas em dificuldades a preços baixos, na esperança de obter lucro, para se concentrar em empresas com maior qualidade, mas a preços mais baixos do que o seu valor real.

Um dos primeiros exemplos desta mudança foi demonstrado em 1972 pela capacidade de Munger de convencer Buffett a assinar a compra da Berkshire pela Berkshire. Veja doces Porém, por US$ 25 milhões, a fabricante de doces da Califórnia teve lucros anuais antes de impostos de apenas cerca de US$ 4 milhões. Foi produzido desde então Mais de US$ 2 bilhões Em vendas para Berkshire.

“Isso me afastou da ideia de comprar empresas muito medianas a preços muito baratos, sabendo que havia alguns pequenos lucros nelas, e de procurar algumas empresas realmente excelentes que pudéssemos comprar a preços justos”, disse Buffett à CNBC. Maio de 2016.

Ou, como disse Munger numa assembleia de accionistas da Berkshire em 1998: “Não é divertido comprar uma empresa e realmente esperar que este idiota a liquide antes de ir à falência”.

Munger costumava ser o homem honesto nos comentários alegres de Buffett. “Tenho algo a acrescentar” Foi o que ele disse após uma das respostas tagarelas de Buffett a perguntas nas reuniões anuais da Berkshire em Omaha, Nebraska. Mas, tal como o seu amigo e colega, Munger foi uma fonte de sabedoria nos investimentos e na vida. Tal como um dos seus heróis, Benjamin Franklin, a visão de Munger não carecia de humor.

“Tenho um amigo que diz que a primeira regra da pesca é fazer Peixe onde estão os peixes. A segunda regra da pesca é nunca esquecer a primeira regra. “Ficámos bons a pescar onde os peixes estão”, disse Munger, de 93 anos, a milhares de pessoas numa reunião da Berkshire em 2017.

Ele acreditava no que ele chamava “Efeito Lollapalooza” Um conjunto de fatores se combinou para estimular a psicologia do investimento.

Charles Thomas Munger nasceu em Omaha em 1º de janeiro de 1924. Seu pai, Alfred, era advogado e… a mãe deleFlorença “Todi” Ele era de uma família rica. Assim como Warren, Munger trabalhou na mercearia do avô de Buffett quando jovem, mas os dois futuros sócios só se conheceram anos depois.

Aos 17 anos, Munger trocou Omaha pela Universidade de Michigan. Dois anos depois, em 1943, ele se alistou no Army Air Corps, de acordo com a autobiografia de Janet Lowe de 2003, “Damn Right!”

O Exército o enviou ao Instituto de Tecnologia da Califórnia, em Pasadena, para estudar meteorologia. Na Califórnia, ele se apaixonou por Nancy Huggins, colega de quarto de sua irmã no Scripps College, e se casou com ela em 1945. Embora nunca tenha concluído sua graduação, formou-se summa cum laude pela Harvard Law School em 1948, e o casal voltou para a Califórnia. , onde exerceu advocacia imobiliária. Fundou o escritório de advocacia Munger, Tolles & Olson em 1962 e se concentrou na gestão de investimentos no fundo de hedge Wheeler, Munger & Co., que também fundou naquele ano.

“Tenho orgulho de ser um garoto de Omaha”, disse Munger em uma entrevista de 2017 ao . Reitor Scott Dero pela Michigan Ross School of Business. “Às vezes eu uso o velho ditado: ‘Eles tiraram o menino de Omaha, mas nunca tiraram Omaha do menino.'” Todos esses valores antigos – a família vem em primeiro lugar; estar em posição de ajudar os outros quando surgirem problemas; sábio e razoável; dever moral de ser razoável [is] Mais importante do que qualquer outra coisa – mais importante do que ser rico, mais importante do que ser importante – um imperativo moral absoluto.

Na Califórnia, fez parceria com Franklin Otis Booth, membro da família fundadora do Los Angeles Times, no setor imobiliário. Um de seus primeiros desenvolvimentos acabou sendo lucrativo Projeto de apartamento Na propriedade do avô de Booth em Pasadena. (Booth, que morreu em 2008, foi apresentado a Buffett por Munger em 1963 e tornou-se um dos maiores investidores da Berkshire.)

“Tive cinco projetos imobiliários”, disse Munger. Dero. “Fiz as duas coisas lado a lado por alguns anos e, em poucos anos, tinha entre US$ 3 milhões e US$ 4 milhões.”

Munger fechou o fundo de hedge em 1975. Três anos depois, tornou-se vice-presidente da Berkshire Hathaway.

Em 1959, quando tinha 35 anos, Munger retornou a Omaha para encerrar o escritório de advocacia de seu falecido pai. Foi quando ele foi apresentado a Buffett, então com 29 anos Por um dos clientes investidores de Buffett. Os dois se deram bem e mantiveram contato, apesar de viverem a meio continente de distância um do outro.

“Pensamos tanto que é assustador”, lembrou Buffett em entrevista ao Omaha World-Herald em 1977. “Ele é o homem mais inteligente e de maior destaque que já conheci”.

“Nunca tivemos uma discussão “Desde que nos conhecemos há quase 60 anos”, Buffett disse a Becky Quick da CNBC em 2018. “Charlie me deu o presente perfeito que qualquer um poderia dar a outra pessoa. Ele me tornou uma pessoa melhor do que eu teria sido de outra forma. vida por causa de Charlie.” “

A fusão de mentes centrou-se no investimento em valor, onde as ações são escolhidas porque o seu preço parece subvalorizado com base nos fundamentos de longo prazo da empresa.

Munger disse uma vez: “Todo investimento inteligente é investimento em valor, ou seja, obter mais do que pagou”. “Você tem que avaliar o negócio para avaliar as ações.”

Warren Buffett (à esquerda), CEO da Berkshire Hathaway, e o vice-presidente Charlie Munger participam da assembleia anual de acionistas de 2019 em Omaha, Nebraska, em 3 de maio de 2019.

João Eisele | AFP | Imagens Getty

Mas durante o surto de coronavírus no início de 2020, quando a Berkshire sofreu uma enorme perda de 50 mil milhões de dólares no primeiro trimestre, Munger e Buffett foram mais conservadores do que durante a Grande Recessão, quando investiram em companhias aéreas e instituições financeiras dos EUA, como o Bank of América e Goldman. A Sachs foi duramente atingida por esta crise.

“Bem, eu diria que somos como o capitão do navio quando chega o pior furacão de todos os tempos”, disse Munger ao Wall Street Journal em abril de 2020. Através do furacãoPreferimos sair com grande liquidez. A gente não brinca e fala: ah Judy, Judy, está tudo indo para o inferno, vamos reduzir 100% das reservas. [into buying businesses]”.

Munger doou centenas de milhões de dólares a instituições educacionais, incluindo a Universidade de Michigan, a Universidade de Stanford e a Faculdade de Direito de Harvard, muitas vezes com a condição de que a universidade aceitasse suas doações. Projetos de construçãoEmbora ele não tenha sido formalmente treinado como arquiteto.

Na Harvard-Westlake Prep, em Los Angeles, onde Munger foi membro do conselho durante décadas, ele garantiu que os banheiros das meninas fossem maiores do que os dos meninos enquanto construía o centro de ciências na década de 1990.

“Sempre que você vai a uma partida de futebol ou a um evento, há uma fila enorme do lado de fora do banheiro feminino. Quem não sabe que elas urinam de maneira diferente dos homens?” Munger disse Jornal de Wall Street Em 2019. “Que tipo de idiota faria um banheiro masculino e um banheiro feminino do mesmo tamanho? A resposta é: um arquiteto normal!”

Munger e sua esposa tiveram três filhos, as filhas Wendy e Molly, e o filho Teddy, que morreu de leucemia aos nove anos. O casal Munger se divorciou em 1953.

Dois anos depois, ele se casou com Nancy Barry, que conheceu em um evento Encontro às cegas Em um restaurante com jantar de frango. O casal teve quatro filhos, Charles Jr., Emily, Barry e Philip. Ele também era padrasto de seus outros dois filhos, William Harold Borthwick e David Borthwick. A família Munger, casada por 54 anos até sua morte em 2010, contribuiu com US$ 43,5 milhões para a Universidade de Stanford para ajudar a construir a Residência de Pós-Graduação Munger, que abriga 600 estudantes e ex-alunos de direito.

Questionado por Quick na entrevista “Squawk Box” da CNBC em fevereiro de 2019 sobre o segredo para uma vida longa e feliz, Munger disse que a resposta é “fácil, porque é muito simples”.

“Você não tem muita inveja, não tem muito ressentimento, não gasta demais sua renda, permanece alegre apesar dos problemas. Você se dá bem com pessoas de confiança e faz o que deve pendência.” E todas essas regras simples funcionam bem para tornar sua vida melhor. E é tão brega”, disse ele.

“E permanecer alegre… porque é sábio. Isso é tão difícil? E você pode ficar alegre quando está completamente imerso em profundo ódio e ressentimento? Claro que não pode. Então, por que aceitar isso? On?”

“Encrenqueiro. Viciado em mídia social. Aficionado por música. Especialista em cultura pop. Criador.”

More Stories

Fígado de porco e outros tipos de produtos cárneos recolhidos devido a preocupações com listeria

As ações da Tesla caíram 7% nas negociações de pré-mercado depois de não conseguirem obter lucro

Elon Musk: A presidência de Trump pode prejudicar os concorrentes da Tesla