De repente, fala-se muito que o rendimento das obrigações a 10 anos irá regressar a 5%, o que é ridículo depois de apenas alguns meses de mania de redução das taxas de juro.

Escrito por Wolf Richter para WOLF STREET.

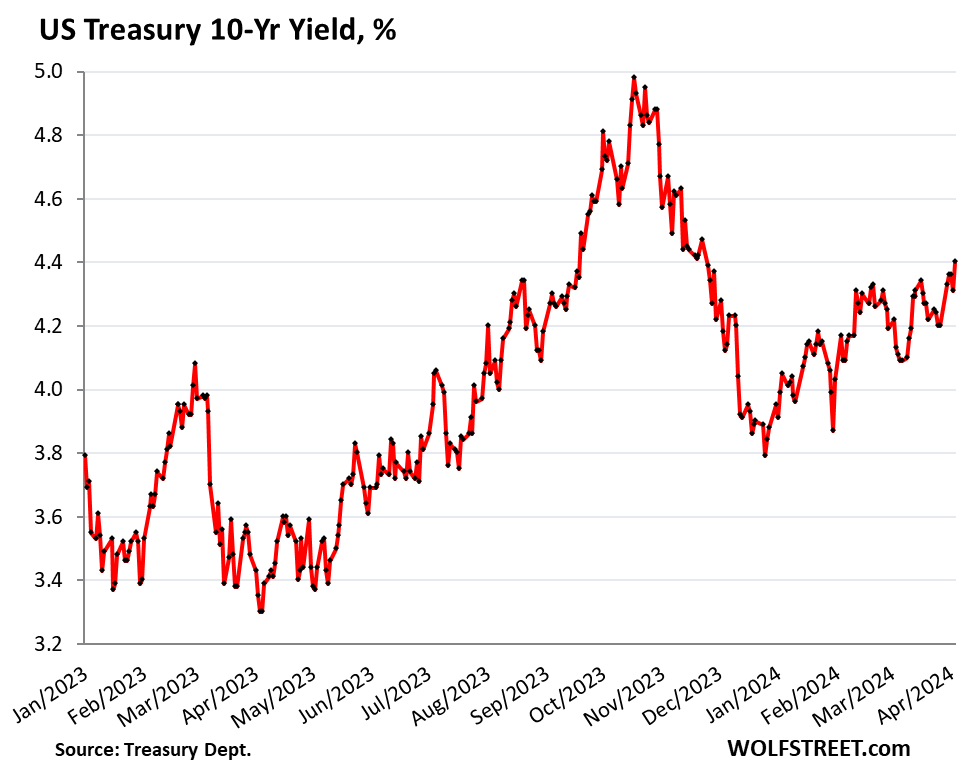

O rendimento da nota do Tesouro de 10 anos subiu para 4,40% na sexta-feira, o nível mais alto desde 27 de novembro. Durante a mania de redução das taxas em dezembro, o rendimento caiu abaixo de 3,80%.

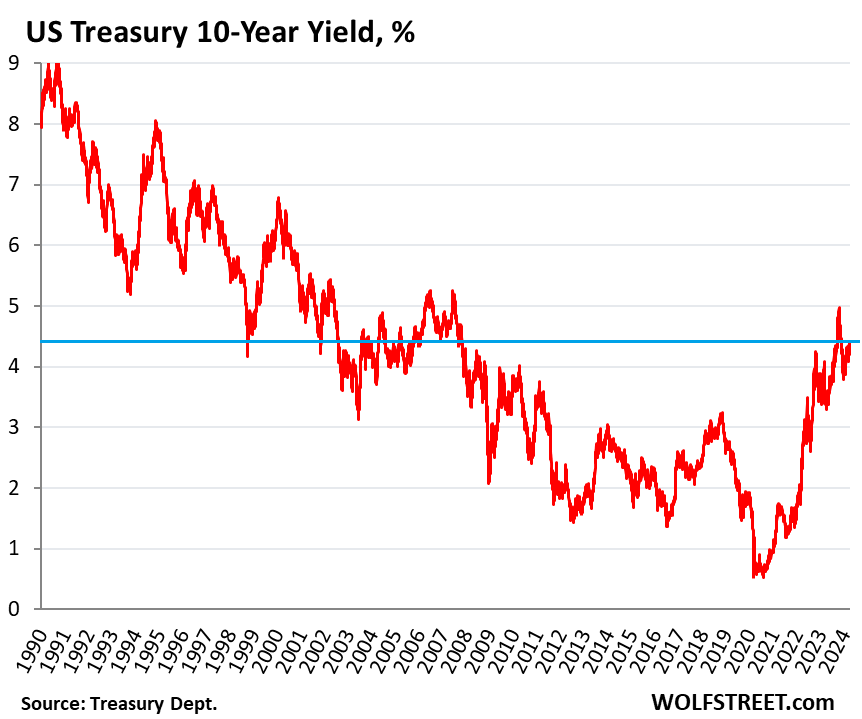

Combinados nos últimos dias e semanas, estes movimentos sinalizam um reconhecimento gradual no mercado obrigacionista de que as taxas de inflação serão mais elevadas do que eram antes da pandemia, que a inflação de 2% não irá acontecer e que o ambiente de taxas de juro ultrabaixas de os últimos 15 anos acabaram – Que atingiu o pico em agosto de 2020, quando o rendimento dos títulos de dez anos caiu para 0,5%.

O que vem a seguir é desconhecido, mas provavelmente envolverá uma inflação mais elevada, como a observada na década de 1990 e antes, porque a Fed não está disposta a quebrar a economia e o mercado de trabalho apenas para atingir uma taxa de inflação de 2%.

Isto significa que a Fed manterá as taxas de juro bastante elevadas – suficientemente altas para não permitir que a inflação saia do controlo, mas não tão altas que cause o colapso da economia e reduza a inflação para 2% – e os rendimentos também serão mais elevados para compensar a inflação. . À medida que a inflação sobe, tudo vai subir, como era antes, e o mercado obrigacionista adapta-se a este cenário.

Agora, de repente, fala-se muito que o rendimento de 10 anos vai voltar para 5%, onde esteve brevemente em outubro, porque a inflação vai ficar mais alta por mais tempo, ou para sempre, o que é engraçado depois da mania de cortar taxas de juros, e o rendimento iria subir, para compensar a inflação durante um período de 10 anos, mais alguns.

É claro que a palavra “para sempre” aqui não significa para sempre no sentido cósmico, mas no sentido de título, ou seja, após a data de vencimento do título.

É interessante como a narrativa do mercado mudou tão rapidamente. De Novembro a meados de Janeiro, houve uma mania de cortes nas taxas, com o mercado de futuros de fundos federais a registar probabilidades muito elevadas de cinco, seis e até sete cortes nas taxas em 2024, repartidas pelas oito reuniões da Fed.

E então o Fed começou a recuar. Ele fez uma declaração de retratação do FOMC após a reunião de janeiro e repetiu-a na reunião de março. Obtivemos duas leituras terríveis de inflação em janeiro e fevereiro, além da tendência ascendente nas medidas fundamentais que começou no outono passado.

O “gráfico de pontos” da reunião do FOMC de março mostrou que os 19 participantes estavam divididos quase igualmente, com 9 vendo dois cortes nas taxas em 2024, 9 vendo três cortes nas taxas e 1 vendo quatro cortes, deixando a média com três descontos. Mas se apenas uma das três peças se tornar um disjuntor duplo no gráfico de pontos de junho, o cenário de disjuntor duplo emergirá desta reunião. O “gráfico de pontos” de Março foi um sinal de alerta de que estes três cortes nas taxas poderiam estar a desaparecer.

Desde então, vários responsáveis da Fed proferiram discursos, manifestaram preocupação sobre a trajetória da inflação e afastaram-se das suas próprias expectativas de cortes nas taxas.

Ontem, o presidente do Fed de Minneapolis, Kashkari, disse em voz alta a parte silenciosa: provavelmente não haverá cortes nas taxas em 2024 se a inflação continuar a se mover “lateralmente”.

Hoje, o Governador do Fed, Bowman, veio a público e disse em voz alta: “Embora esta não seja a minha previsão de base, ainda vejo o risco de que numa reunião futura possamos precisar de aumentar ainda mais as taxas de juro se o progresso na inflação estagnar ou mesmo reverter”.

Estão a falar de taxas de juro de curto prazo e não de retornos de longo prazo. Temem que algo grande tenha mudado na economia: que mesmo as taxas de juro de curto prazo de 5,25% a 5,5%, que deveriam ser “restritivas” e que se esperava que empurrassem a economia para a recessão, tenham mudado. Não foi restritivo e não desacelerou a economia.

Pelo contrário, o crescimento económico e do mercado de trabalho acelerou em 2023, e o mercado de trabalho manteve o seu rápido crescimento até agora em 2024, criando oportunidades de emprego a uma taxa de 3,3 milhões de empregos anualmente no primeiro trimestre, que é um trimestre quente, e mais quente do que em 2020. 2023. As condições financeiras melhoraram e os mercados estão em boa forma.

Assim, as pessoas perguntam-se que tipo de taxa de juro seria realmente “restringida” se 5,5% às actuais taxas de inflação não fossem restringidas. Se a inflação numa base trimestral e semestral for de 4% ou 5%, onde deverão ser fixadas as taxas de juro oficiais?

O IPC básico de três meses acelerou para 4,2% em relação ao ano anterior, o nível mais alto desde maio de 2023, e o IPC principal de serviços de três meses acelerou para 5,6%.

As taxas de juros são de 5,25% a 5,50%. Deve ser superior às taxas de inflação para ser restritivo; Existe um consenso generalizado sobre isto. Mas quanto mais alto do que isso é incerto.

Existem muitas medidas de inflação nos Estados Unidos. Mas se utilizarmos a medida de três meses do núcleo do IPC, que foi de 4,2% em Fevereiro, as taxas de juro neutras poderão atingir 6,0%, e qualquer valor inferior a isso ainda será estimulante.

Obviamente todo mundo está apenas adivinhando. A inflação caiu muito, mas agora está subindo novamente. A trajetória da inflação é altamente incerta, como vimos. É possível que ele dê meia-volta e pouse novamente, mas isso parece improvável agora. A inflação muitas vezes revela a falsificação.

A economia e o mercado de trabalho têm crescido a um ritmo acima da média, mas as taxas de juro têm estado acima de 5% desde Maio de 2023 e mais de 4% desde Dezembro de 2022. Com este tipo de crescimento, e a inflação que temos, não são restrito.

O mercado obrigacionista está a adaptar-se a este cenário e parece caminhar para o velho normal – o normal de há 20 ou 30 anos, como podemos ver no gráfico de longo prazo:

Gostou de ler WOLF STREET e quer apoiá-lo? Você pode doar. Eu aprecio muito isso. Clique na caneca de cerveja e chá gelado para saber como:

Gostaria de ser notificado por e-mail quando o WOLF STREET publicar um novo artigo? Registre-se aqui.

“Encrenqueiro. Viciado em mídia social. Aficionado por música. Especialista em cultura pop. Criador.”

More Stories

Relatório: Kroger Co. aumenta os preços do leite e dos ovos além dos custos da inflação, testemunha executivo

Se eu pudesse comprar apenas um estoque de semicondutores de IA na próxima década, seria esse (dica: não da Nvidia)

Foot Locker abandona Nova York e muda-se para São Petersburgo, Flórida, para reduzir altos custos: “eficiência”