O Banco do Japão surpreendeu os mercados na terça-feira com uma mudança repentina em sua controversa política de controle da curva de rendimentos, enviando enorme volatilidade aos mercados de câmbio, títulos e ações.

Os traders descreveram o movimento como potencialmente sinalizando o tão esperado “pivô” do Banco do Japão, o último dos principais bancos centrais do mundo a se comprometer com Sistema muito solto Evite aumentar as taxas de juros para combater a inflação global.

“Consideramos esta decisão uma grande surpresa, pois esperávamos que a faixa aceitável sob a nova liderança do Banco do Japão fosse ampliada a partir da primavera do próximo ano, semelhante ao mercado”, disse Naohiko Baba, economista-chefe para o Japão da Goldman Sachs.

Mas em uma coletiva de imprensa, o governador do Banco do Japão, Haruhiko Kuroda, negou que o último ajuste represente um aperto na política monetária, enfatizando que o banco central não abandonará sua meta de rendimento.

A posição cada vez mais extrema do Japão contribuiu para uma Uma queda significativa no iene Este ano, os mercados precificaram a diferença com o US Federal Reserve apertando as taxas de juros.

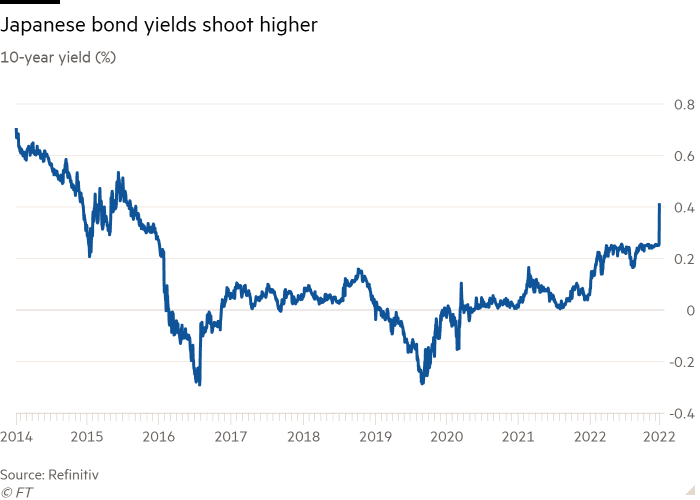

O banco central disse que permitiria que os rendimentos dos títulos de 10 anos flutuassem para mais ou para menos 0,5 por cento, em vez dos 0,25 por cento anteriores. Manteve a taxa de juros overnight em -0,1 por cento.

Kuroda havia dito anteriormente que qualquer ajuste no controle da curva de juros (YCC) equivaleria efetivamente a um aumento na taxa de juros. Mas ele disse na terça-feira que a emenda visa abordar o aumento da volatilidade nos mercados financeiros globais e melhorar o desempenho do mercado de títulos para “aumentar a sustentabilidade da flexibilização monetária”.

“Esta medida não é um aumento de taxa”, disse Kuroda. “O ajuste do YCC não indica o fim do YCC ou uma estratégia de saída.”

O núcleo da inflação do Japão – que exclui os voláteis preços dos alimentos – ultrapassou a meta de 2 por cento do Banco do Japão pelo sétimo mês consecutivo, atingindo uma alta de 40 anos de 3,6 por cento em outubro.

Mas Kuroda há muito argumenta que qualquer aperto seria prematuro sem um forte crescimento salarial, e é por isso que a maioria dos economistas espera que o Banco do Japão continue no curso até sua renúncia em abril. Na terça-feira, o Banco do Japão manteve sua previsão de que a inflação desacelerará no próximo ano e alertou para “uma incerteza extremamente alta” para a economia.

“Pode ser um ato generoso de Kuroda para aliviar o fardo do novo governador do BoJ, mas é uma jogada perigosa e os participantes do mercado se sentem enganados”, disse Masamichi Adachi, economista-chefe do UBS para o Japão. “Os rendimentos dos EUA agora estão caindo, mas se começarem a subir novamente, o Banco do Japão enfrentará novamente o risco de ser pressionado a aumentar as taxas de juros.”

Os esforços do Banco do Japão para defender suas metas de YCC contribuíram para um declínio persistente na liquidez do mercado e para o que alguns analistas descreveram como “disfunção” no mercado. títulos do governo japonês mercado. O banco central agora possui mais da metade dos títulos em circulação, em comparação com 11,5 por cento quando Kuroda se tornou governador em março de 2013.

Kyohei Morita, economista-chefe japonês da Nomura Securities, disse que o movimento do BoJ provavelmente foi visto como um ajuste de política, e não como um pivô completo. “O BoJ pode querer contribuir para minimizar os efeitos colaterais negativos do controle da curva de juros”, disse ele, observando que a propriedade maciça do banco no mercado de títulos do governo japonês significa que a liquidez evaporou.

“Eles querem reativar esse mercado, mesmo com a valorização do iene”, disse Morita.

O iene saltou brevemente quase 3 por cento para cerca de 133 ienes em relação ao dólar americano, enquanto o índice de ações Topix caiu 2,5 por cento e o rendimento das notas de 10 anos subiu para 0,46 por cento, o nível mais alto desde 2015. Nas últimas semanas, a moeda japonesa se recuperou de uma baixa de 32 anos, quando os formuladores de políticas nos Estados Unidos e na Europa começaram a reduzir os aumentos das taxas de juros.

Mansoor Mohiuddin, economista-chefe do Banco de Cingapura, disse que o movimento do BoJ foi significativo porque indica que o banco central está considerando uma saída mais ampla do YCC, acrescentando que seria um importante ponto de virada para o iene.

“A decisão do Banco do Japão de aumentar as taxas de juros em dezembro de 1989 levou a uma grande mudança drástica nos mercados japoneses”, disse Mohieldin. Os responsáveis hoje estarão bem cientes dessa história. Amplia a importância de seus sinais para os mercados hoje.”

O movimento do BoJ agora levará o mercado a começar a precificar outros movimentos de política, mesmo que nenhum seja iminente, disse Benjamin Chatel, estrategista de câmbio do JPMorgan.

“Essa dinâmica pode colocar em movimento outro ciclo de rendimentos mais altos para o Japão, testando um teto de meta novo ou mais alto para o YCC e novos surtos de força do iene”, disse Chatel. “Também tem implicações para os mercados globais, dado o potencial de realocação contínua de ativos para investidores japoneses de títulos estrangeiros para títulos domésticos – agora que eles oferecem um rendimento mais alto e atraente”.

“Encrenqueiro. Viciado em mídia social. Aficionado por música. Especialista em cultura pop. Criador.”

More Stories

Relatório: Kroger Co. aumenta os preços do leite e dos ovos além dos custos da inflação, testemunha executivo

Se eu pudesse comprar apenas um estoque de semicondutores de IA na próxima década, seria esse (dica: não da Nvidia)

Foot Locker abandona Nova York e muda-se para São Petersburgo, Flórida, para reduzir altos custos: “eficiência”