“O timing do mercado não pode ficar mais otimista, o que é pessimista a partir de uma posição contrária.“

A recuperação do mercado de ações perdeu quase todo o apoio da análise contrária. Isto ocorre porque a maior parte do dinheiro nas carteiras de ações que estava à margem está agora de volta ao mercado, deixando pouco dinheiro extra disponível para investir e empurrando os preços para um nível muito mais alto nos próximos meses.

Na verdade, muitos dos temporizadores de curto prazo do mercado bolsista monitorizados pelos auditores estão hoje mais optimistas do que em qualquer momento desde o início da recolha de dados em 2000.

Considere aqueles cronômetros que se concentram em cronometrar o mercado amplo, representado por médias de mercado como o Dow Jones Industrial Average (DJIA) e o S&P 500 SPX.

O nível médio recomendado de exposição a ações é atualmente mais elevado do que tem sido em apenas 0,7% dos pregões desde 2000. Os temporizadores não podem ficar muito mais otimistas do que isso, o que é pessimista de acordo com a análise contrária.

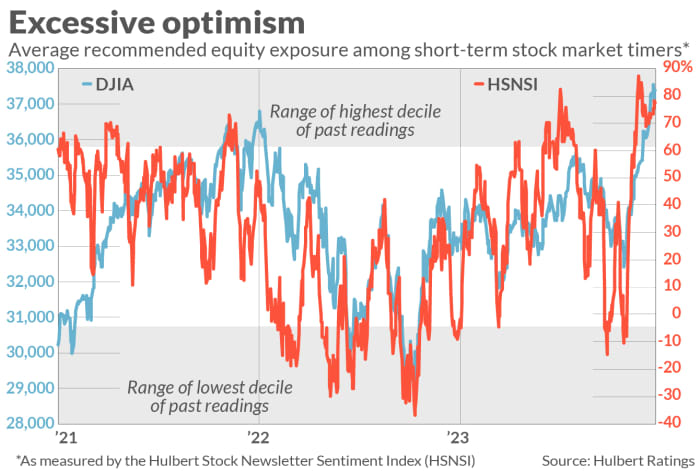

A vantagem dos temporizadores é ilustrada no gráfico abaixo, onde o nível médio de exposição de ações recomendado para os temporizadores é representado pelo Hulbert Stock Newsletter Sentiment Index (HSNSI). A área sombreada na parte superior do gráfico reflete a gama de leituras HSNSI encontradas nos 10% principais da sua distribuição desde 2000; Usei essa área nas colunas anteriores para indicar otimismo excessivo.

Você notará que o HSNSI entrou nesta zona do decil superior há mais de um mês e, contrariamente às expectativas dos contrários, o mercado de ações continuou a subir. Uma possível explicação para esta força surpreendente é que alguns outros analistas de mercado – aqueles focados no mercado Nasdaq em particular – permaneceram muito menos optimistas. Em retrospectiva, a relativa cautela exercida por estes cronometristas pode ter sido suficiente para dar espaço ao rali para continuar.

Em meados de Dezembro, por exemplo, o índice de sentimento no boletim informativo Hulbert Nasdaq da minha empresa, que reflecte a exposição média às acções recomendada por estes temporizadores focados no Nasdaq, estava solidamente no meio da sua distribuição histórica. Este já não é o caso: o HNNSI está agora em 92Segunda abreviatura percentil da sua distribuição histórica, juntando-se ao HSNSI nas suas próprias zonas de otimismo excessivo. (HNNSI não está representado no gráfico anexo.)

É claro que este quadro de deterioração do sentimento não garante que o mercado vacilará imediatamente. A análise contrária não é o único factor que impulsiona o mercado e, mesmo quando a análise contrária acerta o alvo, o mercado nem sempre responde imediatamente. Por exemplo, as ações poderão facilmente subir nos próximos dias – durante a recuperação do Pai Natal até ao início de janeiro, como observei na semana passada – antes de eventualmente sucumbirem à atração gravitacional do otimismo excessivo.

No entanto, se o futuro for parecido com o passado, o mercado altista dos EUA vive cada vez mais com tempo emprestado.

Mark Hulbert é um colaborador regular do MarketWatch. Sua Hulbert Ratings rastreia boletins informativos de investimento que pagam uma taxa fixa para auditá-los. Pode ser alcançado em [email protected]

mais: Os 10 dias que mais movimentaram a bolsa em 2023

Leia também: Ed Yardeni: 12 razões pelas quais os investidores em ações veem o S&P 500 atingindo 5.400 em 2024

“Encrenqueiro. Viciado em mídia social. Aficionado por música. Especialista em cultura pop. Criador.”

More Stories

Relatório: Kroger Co. aumenta os preços do leite e dos ovos além dos custos da inflação, testemunha executivo

Se eu pudesse comprar apenas um estoque de semicondutores de IA na próxima década, seria esse (dica: não da Nvidia)

Foot Locker abandona Nova York e muda-se para São Petersburgo, Flórida, para reduzir altos custos: “eficiência”