A Berkshire Hathaway de Warren Buffett desacelerou significativamente os novos investimentos no segundo trimestre após a preparação ritmo lento No início do ano, uma venda maciça no mercado de ações dos EUA levou o conglomerado de seguros para trilhos a um prejuízo de US$ 43,8 bilhões.

A Berkshire disse no sábado que a desaceleração nos mercados financeiros globais afetou severamente sua carteira de ações, que caiu para US$ 328 bilhões de US$ 391 bilhões no final de março. Perdas registradas de US$ 53 bilhões nos três meses até junho superaram em muito o trimestre otimista de seus negócios, melhorando sua lucratividade.

O registro da empresa junto aos reguladores de valores mobiliários dos EUA mostrou que suas compras de novas ações diminuíram para cerca de US$ 6,2 bilhões no primeiro trimestre, abaixo dos Gastou US$ 51,1 bilhões Entre janeiro e março – um boom que surpreendeu os acionistas da Berkshire. A Berkshire vendeu US$ 2,3 bilhões em ações nos últimos três meses.

A Berkshire também gastou US$ 1 bilhão recomprando suas ações em junho, uma tática comumente usada quando Buffett e sua equipe de investimentos encontraram alvos menos atraentes no mercado.

O investidor de 91 anos observou na reunião anual da empresa em Omaha, em abril, que a onda multibilionária de compra de ações provavelmente diminuirá à medida que o ano avança, dizendo que a atmosfera na sede da empresa se tornou mais “lenta”.

Os investidores receberão uma atualização mais detalhada sobre como o portfólio de ações da Berkshire mudará no final deste mês, quando a empresa e outros grandes gestores de dinheiro revelarem seus investimentos aos reguladores. Arquivos separados mostram que a empresa aumentou sua participação na empresa de energia Occidental Petroleum nos últimos meses.

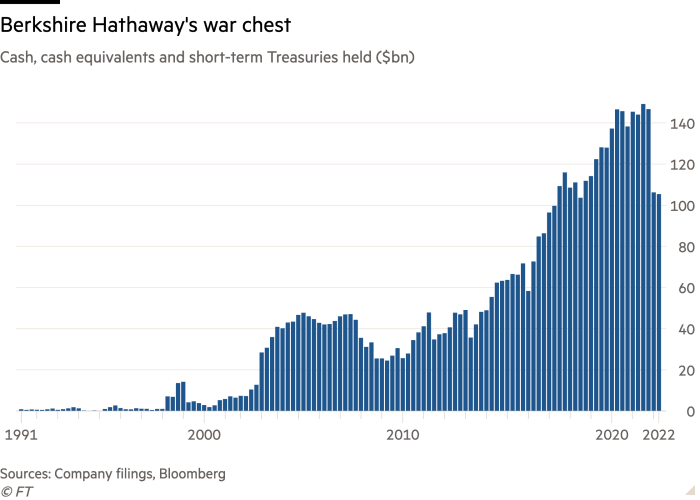

As enormes reservas de caixa e tesouraria da Berkshire não mudaram muito desde o final de março, caindo menos de US$ 1 bilhão para US$ 105,4 bilhões.

Enquanto o lucro líquido caiu de um lucro de US$ 5,5 bilhões no início do ano para um prejuízo de US$ 43,8 bilhões, o lucro operacional – que exclui a alta e a queda das posições acionárias da Berkshire – subiu 39%, para US$ 9,3 bilhões. Isso incluiu um ganho relacionado à moeda de US$ 1,1 bilhão em sua dívida não-dólar.

A Berkshire é obrigada a incluir flutuações no valor de seu portfólio de ações e derivativos como parte de seus lucros a cada trimestre, uma regra contábil que Buffett alertou que poderia fazer com que os números de lucros da empresa parecessem “extremamente enganosos” e voláteis.

A perda foi de US$ 29.754 por ação Classe A. Isso contrasta com os ganhos de US$ 18.488 por ação que a empresa relatou no ano anterior.

Os resultados da Berkshire estão sendo analisados por analistas e investidores em busca de sinais da saúde da economia americana em geral, já que seus negócios se cruzam com grande parte do coração industrial e financeiro do país.

As pressões inflacionárias continuaram a surgir, embora muitas de suas divisões tenham conseguido repassar preços mais altos aos clientes. A empresa ferroviária BNSF, que Buffett descreveu como um dos “quatro gigantes” da Berkshire, relatou um aumento de 15% na receita, pois as sobretaxas adicionais de combustível cobradas dos clientes compensavam volumes mais baixos de frete. Os custos de combustível para a BNSF, que tem mais de 32.500 milhas de ferrovias em 28 estados, aumentaram mais de 80% ano a ano.

A unidade de seguros da Geico reportou uma perda de subscrição antes dos impostos de US$ 487 milhões no trimestre, um aumento em relação aos três meses anteriores. A divisão atribuiu a maior perda aos altos preços de carros novos e autopeças que deve pagar quando seus clientes se envolvem em acidentes.

Buffett disse em abril que a empresa estava vendo os efeitos da inflação em primeira mão, alertando que “quase todo mundo está trapaceando”.

As empresas de habitação da Berkshire, incluindo a unidade modular Clayton Homes e a varejista de móveis Nebraska, deram dicas sobre como os consumidores podem responder ao aumento dos preços e das taxas de hipoteca. As vendas de móveis ficaram relativamente estáveis, com os preços subindo para compensar os pedidos mais baixos.

No entanto, houve sinais de força no mercado imobiliário, com as vendas de casas novas de Clayton subindo 9,8% no primeiro semestre do ano. A receita da divisão aumentou 28% para US$ 3,4 bilhões no segundo trimestre do ano anterior.

A Berkshire alertou que “aumentos nas taxas de juros de hipotecas provavelmente diminuirão a demanda por novas construções de casas, o que pode afetar negativamente nossos negócios”. “Também somos afetados negativamente por interrupções contínuas na cadeia de suprimentos e aumentos significativos de custos para muitas matérias-primas e outros insumos, incluindo energia, transporte e mão de obra”.

A Berkshire abordou um potencial conflito levantado na reunião anual da empresa no início deste ano. Em junho, gastou US$ 870 milhões para comprar ações que o vice-presidente da Berkshire, Greg Abel, sucessor designado de Buffett, detinha diretamente em sua unidade de energia.

Abel ingressou na empresa em 2000, quando a MidAmerican Energy foi adquirida pela Berkshire, e manteve uma parte de sua fortuna nesse negócio no lugar das ações de sua controladora Berkshire.

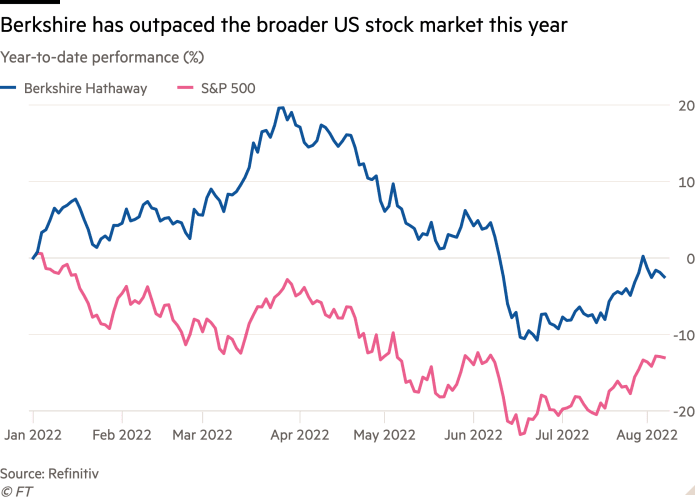

As ações classe A da Berkshire Hathaway caíram cerca de 2 por cento este ano, superando o declínio de 13 por cento no índice de referência S&P 500.

“Encrenqueiro. Viciado em mídia social. Aficionado por música. Especialista em cultura pop. Criador.”

More Stories

Relatório: Kroger Co. aumenta os preços do leite e dos ovos além dos custos da inflação, testemunha executivo

Se eu pudesse comprar apenas um estoque de semicondutores de IA na próxima década, seria esse (dica: não da Nvidia)

Foot Locker abandona Nova York e muda-se para São Petersburgo, Flórida, para reduzir altos custos: “eficiência”